Asi nemusíme opakovat, jak se jejich klienti těžko smiřují se ztrátou hodnot v těchto fondech s poklesem podílových listů o 2 až 3 % za poslední měsíc. Přes obrovský únik v objemu přes 13 miliard za posledních šest neděl ale nešlo prý o žádný panický útěk, protože jen zcela ustaly nové nákupy.

Situace se i u těchto fondů zřejmě již uklidnila, protože za minulý týden kromě IKS Peněžní trh PLUS vykazují již nějakou tu setinku procenta zisku. Tak či onak – stále se ještě nepodařilo rozhýbat trhy nejen trhy s dluhopisy, ale mezi bankami vůbec. A to nejen v Americe, ale i v Evropě. Evropské banky totiž nemají sice takové potíže v subprime hypotékách, ale zato ještě větší sumy půjčily do východoevropských zemí. A jaké problémy má Maďarsko, Ukrajina, Srbsko a kdoví, kdo ještě, dozvídáme se jen postupně. Zatím tomu nejhoršímu zabránil MMF obrovskými půjčkami. Ale ještě jeden Island a jedeme z kopce jak namydlení – banky tak po očku koukají jedna na druhou a číhají, kdy kolik kostlivců z kterých skříní vypadne.

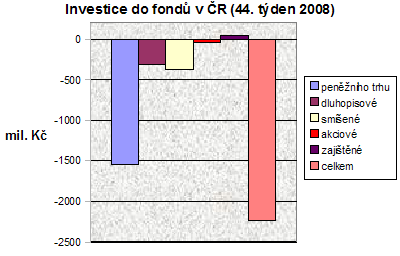

| Fondy | V mil. Kč |

|---|---|

| peněžního trhu | –1550 |

| dluhopisové | –311 |

| smíšené | –380 |

| akciové | –38 |

| zajištěné | 42 |

| celkem | –2237 |

Dluhopisové fondy se tedy po této „blbé náladě“ stále vezou do dalších ztrát a spolu s nimi i do dalších odkupů, které opět vzrostly na 300 milionů korun. Jejich měsíční ztráta dosahuje 6 či 7 %, děsivé 20% poklesy vidíme u fondů korporátních dluhopisů. A „doporučený“ dvouletý horizont? Taky ztráty, a to nemusí být všem dnům konec…

V bezvýchodné situaci jsou i smíšené fondy a setrvalý odliv dosahuje k 400 milionům korun (2,5 miliard za šest neděl). To „šestinedělí“ je nyní důležité období – skutečná finanční krize totiž vypukla až po bankrotu Lehman Brother (a převzetí Morgan Stanley od Bank of America), tedy po 15. září. Od toho dne pak trhy zachvátilo nové tsunami poklesů (S&P500 o 28 %, DAX o 26 %, ruský RTS o 48 %, náš PX o 46 %).

To vše pokračovalo přes černý týden a ještě černější pátek do černého pondělí 27. října (japonská burza padla dokonce nejníže od roku 1982). První vlaštovkou zotavení snad byl dvouciferný růst amerických trhů v den výročí vzniku naší republiky 28. října. Zda však šlo o skutečný odraz ode dna, lze zatím těžko spekulovat, právě tak jako o skutečném budoucím dopadu všech impaktů krize na reálnou ekonomiku.

Co by si však investoři měli znovu a znovu opakovat, je ne vždy realistický obraz podobných rychlých korekcí na trzích, protože na něm obchoduje jen maličký zlomek aktivních hráčů. Ti se řídí především krátkodobými trendy, tzv. daytradeři dokonce jen intradenními pohyby. Nereprezentují tedy zdaleka skutečný obraz ohodnocení jednotlivých titulů, protože ignorují fundamentální data o firmách a řídí se jednoduchou krátkodobou strategií dosažení (inkasování) zisků na kolísavém trhu.

Od 28. října 2008 korigují ztráty všechny trhy, ale pozor – zatím jsme se dostali jen na úroveň, kde byly indexy kolem 20. října. Pořád ještě ztráty od loňského maxima u S&P přesahuje 38 % a našemu PX ještě chybí skoro 55 % – polovina z toho jde právě na konto posledních šesti neděl.

Nu a nakonec vysvětlení, kam že to nosíme úspory: do našich milovaných bank, samozřejmě! Jen za první tři čtvrtletí letošního roku tam vklady domácností vzrostly o 104 miliardy, z toho o 88 miliard korun nabobtnaly běžné účty. Než riziko v investicích, raději tratíme na účtech, howgh.