V dnešním článku si ukážeme, jak vyplnit daňové přiznání v případě, že pracujete v pracovním poměru, ale máte i vedlejší příjmy z pronájmu, dvě děti, z nichž jedno je držitelem průkazu ZTP/P, dál se vzděláváte a platíte si penzijní připojištění.

Modelový příklad

Daňové přiznání budeme podávat za Petra Sváču, který je zaměstnán jako grafik a bere 40 tisíc hrubého měsíčně. Petr nemůže požádat o zúčtování daní zaměstnavatele, protože má ještě příjmy z pronájmu nemovitosti, které za loňský rok činí 100 000 Kč. Proti nim si uplatňuje 30% paušál. Od zaměstnavatele si tedy musí nechat vystavit „Potvrzení o zdanitelných příjmech“ a podat daňové přiznání.

Petr Sváča má dceru Gábinku, která chodí do školky, a syna Dalibora, který ji ještě nenavštěvuje. Dalibor je držitelem průkazu ZTP/P. Paní Sváčová měla za minulý rok příjmy ve výši 150 000 Kč, a proto si Petr nemůže uplatnit slevu na vyživovanou manželku, i když ta je ještě na rodičovské.

Pro náš modelový příklad je důležité ještě to, že Petr loni skládal zkoušky po kurzu, který ho dále rozvíjí jako grafika. Zaplatil za ně 3000 Kč. Zaměstnavatel mu na zkoušky nepřidal.

Petr si také platí penzijní připojištění ve výši 24 000 Kč ročně.

Nyní si shrneme informace, které budeme potřebovat do daňového přiznání:

- roční příjmy ze zaměstnání: 480 000 Kč (potvrzení od zaměstnavatele)

- úhrn zaplacených záloh na daň z příjmů: 26 628 Kč (potvrzení od zaměstnavatele)

- úhrn zaplaceného pojistného: 52 800 Kč (potvrzení od zaměstnavatele)

- roční příjem z pronájmu nemovitosti: 100 000 Kč (výdaje 30 % = 30 000 Kč)

- 2 děti (1 z nich je ZTP/P)

- školkovné za dceru: 6000 Kč

- úhrada za zkoušky: 3000 Kč (potvrzení o platbě)

- uplatnitelné platby na penzijní připojištění: 24 000 – 12 000 Kč = 12 000 Kč (potvrzení od penzijní společnosti)

První stránka

První strana nebude žádný problém. Petr vyplní, kterému finančnímu úřadu formulář podává a své rodné číslo a DIČ. Dál označí, že podává řádné daňové přiznání a zaškrtne, že ho za něj nebude vyplňovat poradce a že nemá povinnost ověřovat účetní závěrku auditorem.

Následují osobní údaje a úplně dole pak potvrzení, že Petr nemá zahraniční příjmy a nespolupracuje s dalšími osobami.

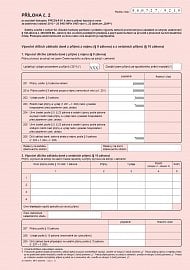

Příloha č. 2

Protože má Petr příjmy z nájmu, musí vyplnit druhou přílohu formuláře, kde označí, že chce uplatnit výdaje procentem z příjmů (u nájmu jednotný paušál ve výši 30 %).

Zapíše sem roční příjem z nájmu ve výši 100 000 Kč a odpovídající výdaje ve výši 30 000 Kč. Dílčí základ daně z nájmu tedy bude ve výši 70 000 Kč.

Druhá strana (2.–5. oddíl)

Výpočet dílčího základu daně ze závislé činnosti

řádek 31 – součet hrubých příjmů od zaměstnavatelů. Petr měl jen jednoho. Z potvrzení od něj opíše celkovou částku 480 000 Kč (pokud vyplňujete EPO formulář na webu finanční správy jako Petr, souvisí s touto částí i list „Ostatní příloha“ (výpočtová tabulka k § 6), kam se vypisují příjmy od jednotlivých zaměstnavatelů, úhrn povinného pojistného, sražené zálohy a úhrn vyplacených bonusů)

řádek 32 – součet zaplaceného sociálního a zdravotního pojištění – Petr částku najde na potvrzení od zaměstnavatele (52 800 Kč)

řádek 34 – součet řádků 31 a 32 (532 800 Kč)

Dílčí základy daně

řádek 36 – opíšeme z řádku 34

řádek 36a – Petr neměl příjmy ze zahraničí, v tomto řádku proto bude hodnota z pole 36

řádek 39 – zde Petr uvede svůj dílčí základ daně z nájmu, tedy 70 000 Kč

řádek 41 – úhrn dílčích základů z řádků 37 až 40 (stále 70 000 Kč)

řádek 41a – úhrn dílčích základů se zohledněním vyňatých příjmů ze zdrojů ze zahraničí (tedy opět 70 000 Kč)

řádek 42 – základ daně – spočtete jako součet hodnot z 36a + kladné hodnoty z 41a (532 800 Kč + 70 000 = 602 800 Kč)

řádek 43 – úhrn příjmů od všech zaměstnavatelů (souvisí s Ostatní přílohou – výpočtovou tabulkou k § 6). Petr má jen jednoho zaměstnavatele, opíše sem tedy své celkové příjmy ze zaměstnání 480 000 Kč

řádek 45 – základ daně po odečtení ztráty. Petr ztrátu neuplatňuje, proto bude hodnota shodná s tou z řádku 42

Nezdanitelné části základu daně, odčitatelné položky a daň celkem

Ve třetím oddíle si Petr může uplatnit nezdanitelné části základu daně a odčitatelné položky. Odečítat si bude platby na penzijní připojištění a úhradu za zkoušku ověřující jeho další vzdělávání.

řádek 48 – Petr vyplní 12 000 Kč

řádek 51 – za zkoušky ověřující jeho další vzdělávání Petr zaplatil 3000 Kč, které si neuplatňuje nikde jako náklad a ani mu je neproplácel zaměstnavatel

řádek 54 – součet odečitatelných položek z řádků 48 až 51 (15 000 Kč)

Aktuální výši odečitatelných položek najdete v článku Odečitatelné položky 2016: o kolik si snížíte daňový základ?

řádek 55 – základ daně snížený o odečitatelné položky. Hodnotu z řádku 54 odečteme od řádku č. 45, vyjde 587 800 Kč

řádek 56 – případné zaokrouhlení částky z řádku 55 na celé stovky dolů

řádek 57 – z řádku 56 vypočteme 15% daň, která činí 88 170 Kč

Celková daň nebo ztráta

řádek 58 – opíšeme částku z řádku 57

řádek 60 – pokud je potřeba, zaokrouhlujeme hodnotu z řádku 58 na celé Kč nahoru

Třetí strana

Na třetí straně se budeme věnovat daňovým slevám, na které má Petr nárok. Protože neuplatňuje slevu na vyživovanou manželku, první řádky tabulky č. 1 nevyplňuje.

řádek 64 – roční sleva na poplatníka 24 840 Kč

řádky 65a–69 se věnují dalším daňovým slevám (viz popis na každém řádku), které se ale netýkají našeho příkladu

O slevách si více přečtěte v článku Daňové slevy 2016: znáte všechny novinky?

řádek 69a – sem Petr uvede částku školkovného z potvrzení (6000 Kč)

řádek 70 – úhrn slev na dani, tedy součet řádků 64 až 69a. Petr uvádí 30 840 Kč

řádek 71 – nová výše daně po odečtení slev (ř. 60 – ř. 70) Petrovi vychází na 57 330 Kč

Tabulka č. 2 (údaje o dětech)

V tabulce č. 2 Petr uplatní daňové zvýhodnění na své dvě děti. Vyplní jejich jména, rodná čísla a počet měsíců, za které slevu uplatňuje. Oběma dětem je více než rok a Dalibor už je držitelem průkazu ZTP/P více než rok takže, u obou dětí uvede 12 měsíců. Protože je vyloženě na vůli poplatníka, které ze svých dětí uvede jako první a které jako druhé, vyplatí se Petrovi zapsat Dalibora jako druhé dítě, protože sleva na druhé dítě je vyšší a v případě držitele ZTP/P se zdvojnásobuje.

řádek 72 – daňové zvýhodnění za obě vyživované děti činí 13 404 Kč + 31 608 Kč = 45 012 Kč

Novela zákona o daních z příjmů, která má zvýšit slevy na dítě pro rok 2016, už je v Senátu. Dokud ale nebude definitivně schválená, nemůže si Petr uplatnit vyšší slevy.

řádek 73 – sleva na dani (částka z řádku 72 uplatnitelná do částky z řádku 71) – sepíšeme opět 45 012, protože Petrova daňová povinnost je vyšší než daňové zvýhodnění

řádek 74 – daň po uplatnění slev, tedy ř. 71 – ř. 73 = 12 318 Kč

řádek 75 – daňový bonus – daňové zvýhodnění není vyšší než daňová povinnost, proto Petr na daňový bonus nedosáhne

Šestý oddíl vyplňovat nebudeme, protože Petr nepodává dodatečné daňové přiznání.

Placení daně

Petr platil zálohy na daň a v této části si je může odečíst z celkové daňové povinnosti.

řádek 84 – úhrn zaplacených záloh na daň z příjmů za rok 2015 činí 26 628 Kč

řádek 91 – doplatek či nedoplatek Petr vypočte jako ř. 74 – ř. 77 – ř. 84 – ř. 85 – ř. 86 – ř. 87 – ř. 87a – ř. 88 – ř. 89 – ř. 90. Vyšlo mu –14 310 Kč, což znamená, že mu díky uhrazeným zálohám na daň vznikl přeplatek

Čtvrtá strana

Na poslední straně Petr uvede počet listů u jednotlivých příloh a připojí datum a vlastnoruční podpis. Doložit by měl nárok na každou uplatněnou slevu a odčitatelnou položku, stejně jako potvrzení od zaměstnavatele a nájemní smlouvu.

Nesmí také zapomenout na oddíl „Žádost o vrácení přeplatku na dani z příjmů fyzických osob“, jinak by se připravil o 14 tisíc korun. Do poslední tabulky proto uvede svou adresu a přeplatek mu přijde domů složenkou (lze i na bankovní účet).