Pomalu se blíží termín pro podání přiznání k dani z příjmů fyzických osob za rok 2013. Solidární zvýšení daně (tzv. solidární daň), které je spojeno s povinností podat daňové přiznání, tak může nově přidat povinnost podat daňové přiznání i u zaměstnanců, kteří byli zvyklí, že jim provedl roční zúčtování daně zaměstnavatel. Podrobný návod, jak v takovém případě daňové přiznání vyplnit, přináší následující článek.

S počítáním daní vám může pomoci naše daňová kalkulačka:

Kdo má kvůli solidární dani povinnost podat daňové přiznání za rok 2013?

Solidární zvýšení daně se týká pouze příjmů ze závislé činnosti (§6 ZDP) a příjmů ze samostatné činnosti (podnikání – § 7 ZDP).

U zaměstnanců se solidární zvýšení daně uplatní již ve formě měsíční zálohy na daň z příjmů, pokud jejich měsíční příjem překročil v některém z měsíců roku 2013 (stačí jedno překročení v průběhu roku) částku 103 536 Kč. Příjmem se zde rozumí hrubá mzda, ale také případné odměny, odstupné nebo některé benefity (např. přidanění 1 % pořizovací ceny vozidla při využívání služebního automobilu i pro soukromé účely).

Za předpokladu, že bylo u zaměstnance alespoň v jednom kalendářním měsíci uplatněno solidární zvýšení daně, je zaměstnanec dle § 38g odst. 4 zákona č. č. 586/1992 Sb., o daních z příjmů (dále jen „ZDP“) povinen podat za zdaňovací období přiznání k dani z příjmů fyzických osob.

V daňovém přiznání 2013 pak bude fakticky uplatněno solidární zvýšení daně jen u zaměstnance, jehož roční příjem přesáhl limit 1 242 432 Kč. V opačném případě bude solidární zvýšení daně zaplacené jako záloha na daň v průběhu roku zaměstnanci vráceno formou přeplatku na dani.

Dokumenty potřebné k vyplnění daňového přiznání

Abychom mohli daňové přiznání správně vyplnit, musíme si nejdříve přichystat potřebná potvrzení. Od zaměstnavatele je třeba si vyžádat Potvrzení o zdanitelných příjmech ze závislé činnosti a z funkčních požitků, sražených zálohách na daň a daňovém zvýhodnění za rok 2013 (dále jen „Potvrzení o zdanitelných příjmech“). V případě dalších příjmů či uplatnění daňových slev je třeba mít k dispozici další dokumenty.

Modelový příklad

Pan Bohatý pracoval po celý rok 2013 jako zaměstnanec jedné nadnárodní společnosti. Jeho měsíční hrubá mzda činí 35 000 Kč. Na základě jeho výborných pracovních výsledků mu byla ve výplatě za prosinec 2013 vyplacena mimořádná odměna ve výši 75 000 Kč. Žádné jiné zdanitelné příjmy za rok 2013 pan Bohatý neměl. V daňovém přiznání by si rád uplatnil zaplacené životní pojištění ve výši 15 600 Kč a slevu na jeho nezletilou dceru.

Mzdová účetní pana Bohatého informovala, že v záloze na daň za prosinec 2013 bylo uplatněno solidární zvýšení daně a pan Bohatý si musí přiznání k dani z příjmů za rok 2013 sestavit a podat sám.

Vyplňujeme daňové přiznání

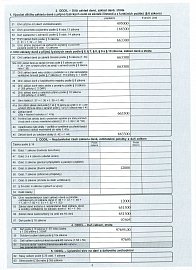

První strana formuláře

Záhlaví daňového přiznání

Na první straně daňového přiznání vyplníte místně příslušný finanční úřad a územní pracoviště dle vašeho místa pobytu. Dále je třeba do záhlaví tiskopisu uvést svoje rodné číslo, resp. DIČ, a vybrat druh přiznání (řádné, opravné, dodatečné) označením křížkem. Kolonka 04 Kód rozlišení typu DAP se vyplňuje pouze v případě insolvenčního řízení nebo úmrtí, nechte ji tedy prázdnou. Daňové přiznání si zpracováváte sami, tzn. do kolonky 05 DAP Zpracoval a předkládá daňový poradce označte „ne“, stejně tak u kolonky 05a zákonná povinnost ověření účetní závěrky auditorem. Nezapomeňte uvést zdaňovací období (kalendářní rok) „2013“.

1. ODDÍL – Údaje o poplatníkovi

Dále následují osobní údaje týkající se identifikace poplatníka. Do daňového přiznání je vhodné uvést telefonní kontakt, případně email, aby vás správce daně v případě nějakých nesrovnalostí mohl jednoduše kontaktovat.

Kolonky 29, 29a a 30 se týkají pouze daňových nerezidentů, v našem případě je tedy nevyplňujeme.

Druhá strana formuláře

2. ODDÍL – Dílčí základ daně, základ daně, ztráta

ř. 31 Úhrn příjmů od všech zaměstnavatelů – vyplňte příjmy uvedené v řádku 2 z Potvrzení o zdanitelných příjmech

ř. 32 Úhrn povinného pojistného podle § 6 odst. 13 zákona – vyplňte částku povinného pojistného z řádku 6 Potvrzení o zdanitelných příjmech

ř. 34 Dílčí základ daně podle § 6 zákona – sečtěte úhrn příjmů na ř. 31 a úhrn pojistného na ř. 32 daňového přiznání

ř. 36 Dílčí základ daně ze závislé činnosti podle § 6 zákona – opište částku z řádku 34

ř. 36a Dílčí základ daně ze závislé činnosti podle § 6 zákona po vynětí – opište částku dílčího základu daně z ř. 34 nebo 36

ř. 42 Základ daně – opište dílčí základ daně z ř. 36a

ř. 45 Základ daně po odečtení ztráty – opište dílčí základ daně z ř. 42

3. ODDÍL – nezdanitelné části základu daně, odčitatelné položky a daň celkem

ř. 49 Částka podle § 15 odst. 6 zákona (životní pojištění) – zde se uplatní částka zaplacená na životní pojištění, uvedenou v potvrzení od pojišťovny (max. 12 000 Kč)

ř. 54 Úhrn nezdanitelných částí základu daně – sečtěte částky nezdanitelných částí základu daně a odčitatelných položek celkem

ř. 55 Základ daně snížený o nezdanitelné části – odečtěte částku v ř. 54 od částky v ř. 45

ř. 56 Základ daně zaokrouhlený na celá sta Kč dolů – zaokrouhlete základ daně z ř. 55 na celá sta Kč dolů

ř. 57 Daň podle § 16 zákona – uveďte výši daně (15 % z částky na ř. 56)

4. ODDÍL – daň celkem, ztráta

ř. 58 Daň podle § 16 zákona – uveďte výši daně z ř. 57

ř. 59 Solidární zvýšení daně podle § 16a zákona – vyplňte výši solidárního zvýšení daně (pouze v případě uplatnění solidárního zvýšení daně za celý rok 2013, pokud roční příjmy překročily 1 242 432 Kč, solidární zvýšení daně činí 7 % z kladného rozdílu mezi součtem hodnot na ř. 31 a částkou 1 242 432 Kč)

ř. 60 Daň celkem zaokrouhlená na celé Kč nahoru – uveďte součet ř. 58 a ř. 59 zaokrouhlený na celé Kč nahoru

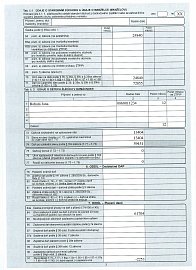

Třetí strana formuláře

ř. 64 Částka podle § 35ba odst. 1 písm. a) zákona – uveďte výši slevy na poplatníka ve výši 24 840 Kč

ř. 70 Úhrn slev na dani – uveďte součet slev na dani

ř. 71 Daň po uplatnění slev – odečtěte slevy na dani z ř. 70 od daně na ř. 60

Tab. č. 2 Údaje o dětech žijících v domácnosti – do tabulky uveďte jméno, příjmení a rodné číslo dítěte, resp. dětí, na které uplatňujete daňové zvýhodnění. Dále uveďte počet měsíců, na které zvýhodnění uplatňujete, a do kolonky celkem součet daňových zvýhodnění na děti.

ř. 72 Daňové zvýhodnění na vyživované dítě – uveďte výši daňového zvýhodnění podle § 35c ZDP. Pokud byly splněny podmínky pro daňové zvýhodnění po celý rok 2013, je možné uplatnit slevu ve výši 13 404 Kč na jedno dítě.

ř. 73 Sleva na dani – uveďte výši daňového zvýhodnění, které ve formě slevy na dani můžete uplatnit maximálně do výše vypočtené daňové povinnosti na ř. 71

ř. 74 Daň po uplatnění slevy podle § 35c zákona – uveďte daň po uplatnění slevy podle § 35c ZDP, tzn. rozdíl daně na ř. 71 a uplatněné slevy na dani na ř. 73

7. ODDÍL – Placení daně

ř. 84 Úhrn sražených záloh na daň z příjmů – uveďte úhrn sražených záloh na daň z příjmů od všech zaměstnavatelů, údaj z řádku 12 Potvrzení o zdanitelných příjmech. Součástí těchto záloh je i případné solidární zvýšení daně zaplacené zaměstnancem formou záloh v jednotlivých měsících roku.

ř. 91 Zbývá doplatit – uveďte rozdíl mezi vypočtenou daní na ř. 74 a úhrnem zaplacených záloh na ř. 84, kladná částka znamená nedoplatek, záporná částka znamená přeplatek.

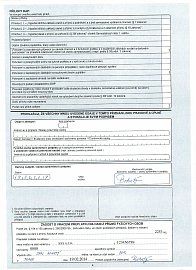

Čtvrtá strana formuláře

Na čtvrté straně formuláře daňového přiznání uveďte počty listů jednotlivých příloh. Např. pan Bohatý uvede jedničku u Potvrzení o zdanitelných příjmech a potvrzení o zaplacených částkách na soukromé životní pojištění. Tato potvrzení podá spolu s daňovým přiznáním na finanční úřad.

Daňové přiznání nakonec opatřete datem a svým podpisem (kolonka „Vlastnoruční podpis daňového subjektu“).

Žádost o vrácení přeplatku

Pokud z daňového přiznání vyplyne přeplatek na dani, je možné správce daně požádat o jeho vrácení. Žádost o vrácení je přímo součástí daňového přiznání (dolní část strany 4 formuláře). V ní uvedete výši přeplatku a informace o bankovním účtu, na který chcete přeplatek nechat převést.

Nakonec i v žádosti nezapomeňte uvést datum a přidat svůj podpis.

Navštivte našeho daňového průvodce, s ním bude daňové přiznání hračka:

Závěr

Z daňového přiznání pana Bohatého vyplynul přeplatek na dani ve výši 2253 Kč, který odpovídá solidárnímu zvýšení daně zaplaceného formou zálohy ve výši 453 Kč a snížení daně na základě zaplaceného životního pojištění ve výši 1800 Kč (15 % z 12 000 Kč).