Ty nejlepší spořicí účty mají úrokovou sazbu 4 %. S podmínkou investování dostanete 4 % p.a. u Banky CREDITAS a ČSOB. Bez této podmínky pak u Raiffeisenbank, mBank vám přihodí navíc jednu setinu procentního bodu. Přitom základní úroková sazba ČNB je už od května 2025 beze změn, tedy 3,50 % p.a. Je tedy jasné, že banky tyto úrokové sazby „dotují“ výnosem z jiných produktů a služeb. Pro nás, spotřebitele, je to příjemný benefit, který můžeme bez obav využívat.

Jenže 4 % ročně nemusí být zase tak mnoho.

Na první pohled příjemná úroková sazba má dva nepřátele. Tím prvním je srážková daň ve výši 15 %, která z vyplaceného úroku odchází každý měsíc.

A tím druhým je inflace. Ta z připsaných úroků ukousla 2,40 % p.a., budeme-li vycházet z posledních dat ČSÚ za rok 2024. Podle posledních dat indexu spotřebitelských cen za srpen 2025 byla inflace ve výši 2,50 % p.a. (Jde meziroční nárůst cen ve srovnání se stejným měsícem předchozího roku). Pro lepší ilustraci se držme čísla 2,40 % p.a. a úrokové sazby 4 % p.a. na spořicím účtu.

Běžný platební účet slouží hlavně k úhradám a každodennímu používání. Peníze na něm se vám nijak nezhodnocují. Spořicí účet je o něco lepší, úrok pár procent ročně se ale nedokáže dlouhodobě měřit s inflací. Vzniká tak falešný pocit bezpečí: peníze vám sice nikam nemizí, ale potichu ztrácejí hodnotu. Po roce si za ně koupíte méně.

Není na to potřeba vysoké matematiky, stačí si zajít do vašeho každodenního obchodu, kde opakovaně nakupujete a můžete si porovnávat ceny zboží a služeb.

Spořicí účet je skvělý pro krátkodobou finanční rezervu

Peníze na spořicím účtu je potřeba vnímat jako peníze, na které si kdykoli můžete sáhnout. Jenže na úrokovou sazbu spořicího účtu může kdykoli sáhnout také vaše banka. Takže 4 % ročně neznamenají, že je skutečně dostanete po celý rok a už vůbec ne na celý zůstatek (viz podmínky pro lepší úrokovou sazbu v našem srovnávači spořicích účtů).

Peníze, které v dohledné době nebudete potřebovat, je potřeba investovat. Nic jiného vám totiž lépe fungovat nebude. Nebudeme vám dávat investiční tipy a doporučení, ale ukážeme vám, proč má smysl začít investovat pravidelně a třeba po malých částkách.

Vytvořte si investiční návyky

Pravidelné investování vám umí ročně připsat i přes 10 %. Ale umí i vygenerovat ztrátu. To je radost i starost investic. Se spořicím účtem a termínovaným vkladem sice máte klid, ale peníze vám postupně užírá inflace. S investicemi je to často jako na horské dráze, ale na konci mohou vydělat pěkné peníze, nebo je aspoň udržet nad inflací. Že se tak skutečně stane vám ale nikdo nezaručí, protože nikdo nemá věšteckou křišťálovou kouli. Jsou však cesty, jak pracovat s riziky kolísání, nebo dokonce se ztrátou investic.

Je potřeba správně zvolit investiční produkty a ty mezi sebou diverzifikovat, tedy rozložit jejich míru rizika mezi riskantní, se středním rizikem a s nízkým rizikem.

Když vše vsadíte tzv. na jednoho koně, tedy své peníze budete investovat jen do jednoho segmentu či investičního produktu, v podstatě hrajete loterii ale s tím rozdílem, že nekupujete los za desetikoruny, ale vsázíte své vydělané peníze. Ne, toto nedělejte.

Proč investovat? Znovu si to zopakujeme. Spořicí účty mají tzv. vyhlašovanou úrokovou sazbu, ta se přímo odvíjí o základní sazby regulátora. A kdykoli se může změnit. Do peněz vám pak další vidle háže inflace. Je jako tichý zloděj, který vám každý rok ukrajuje z kupní síly vašich peněz. Říká se jí „neviditelná daň“.

Inflaci porazíte jen investováním, depozitní produkty na ni nedosáhnou. Po odečtení strážkové daně a inflace jste de facto ve ztrátě, a to i s jinak vysokou 4% úrokovou sazbou.

Ukážeme si jeden příklad inflace. Pokud máte na běžném účtu 100 000 Kč a inflace činí 3 %, za rok budou mít vaše peníze reálnou hodnotu jen 97 000 Kč. Na první pohled číslo na účtu zůstává stejné, ale za své peníze si koupíte méně než dřív. Tak jednoduché to je. Proto potřebujete, aby vaše peníze ideálně vydělaly více, nebo přinejmenším se nezhodnotily o inflaci.

V tabulkách níže si ukážeme dva příklady, které zobrazují rozdíl mezi spořením a investovním se započtením inflace.

Spoření 2000 Kč měsíčně po dobu 1 roku

Když budete měsíčně spořit 2000 Kč a vždy 1. den v měsíci, po roce spoření to bude vypadat přibližně takto:

| Měsíční vklad | 2000 Kč |

| Roční vklad celkem | 24 000 Kč |

| Hrubý úrok při sazbě 4 % p.a. | ± 444,93 Kč |

| Srážková daň 15 % | 66,74 Kč |

| Čistý úrok | ± 378,19 Kč |

| Inflace 2,40 % p.a. | ± 576 Kč |

| Hodnota peněz po započtení inflace | ± 23 802,19 Kč |

Ze svých 24 000 Kč máte po roce o zhruba 200 Kč méně. A to ještě za předpokladu, že po celou dobu neklesla úroková sazba vašeho spořicího účtu.

Investování 2000 Kč měsíčně po dobu 1 roku

A teď si ukážeme příklad investování do (nějakého) podílového fondu. Opět budeme měsíčně posílat 2000 Kč.

| Měsíční investice | 2000 Kč |

| Roční investice celkem | 24 000 Kč |

| Roční zisk fondu 7 % | ± 785 Kč |

| Daň | 0 Kč Po 3 letech se nedaní. Do 3 let 15 % v daňovém přiznání. |

| Poplatek za nákup nebo prodej | 0 Kč |

| Čistý zisk | ± 24 785 Kč |

| Efektivní úroková sazba po srážkové dani | ± 2,78 % p.a. |

| Inflace 2,40 % p.a. | ± 576 Kč |

| Hodnota peněz po započtení inflace | 24 209 Kč |

Tento příklad investování do konzervativního fondu vám peníze udržel nad inflací a cca o 200 Kč více vydělal. Pokud byste investici prodali během prvních 3 let, zisk uvádíte v daňovém přiznání a ten daníte. Po třech letech od pořízení jsou pak výnosy z podílových fondů osvobozeny.

Jenže vy už přece víte, že investici neuzavíráte jen na rok, ale na delší časový horizont. S poklesem úrokových sazeb depozitních produktů a s vyšší investovanou částkou se pak pomyslné nůžky rozevírají více ve prospěch pravidelného investování a investování vůbec.

Takže teď trošku přitvrdíme.

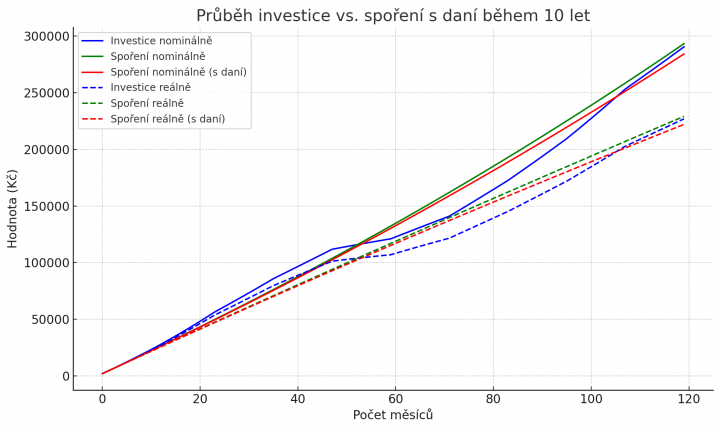

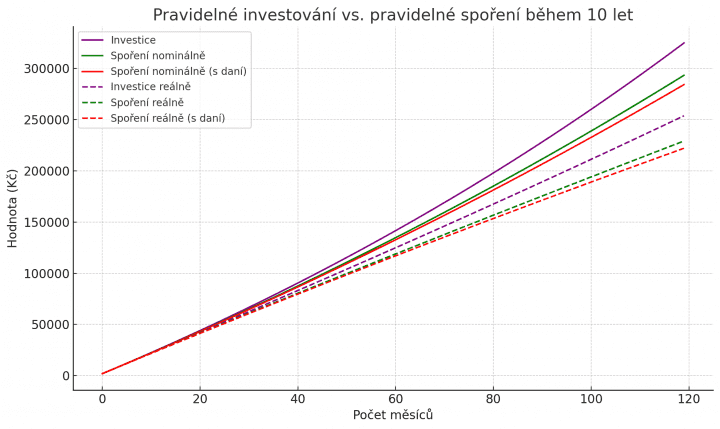

Další dva příklady ukazují zásadní rozdíly mezi pravidelným investováním a pravidelným spořením. Grafy níže ukazují příklady, když si 10 let budete pravidelně odkládat 2000 Kč měsíčně na spořicí účet, nebo na investici.

Máme pro vás dva scénáře. První ukazuje velmi volatilní (proměnlivou) investici, druhý pak počítá se stabilním, v průměru 6% ročním výnosem. U spořicího účtu jsme záměrně zvolili současnou nabízenou 4% úrokovou sazbu, ale všichni víme, že tato sazba bude v následujícících 10 letech asi nedostupná. Jde primárně o ilutraci rozdílů.

Oba příklady počítají s průměrnou 2,5% roční inflací a v případě spoření s 15% srážkovou daní.

Obecné parametry následujících příkladů:

- 1. den v měsíci pošlete 2000 Kč na spoření nebo investování.

- Úrok ze spoření se daní 15% srážkovou daní poslední den v měsíci.

- Inflace každý rok ukousne 2,50 % z hodnoty peněz.

2000 Kč měsíčně po dobu 10 let, investování vs. spoření

Volatilní scénář

Příklad pravidelného investování do více rizikového investičního produktu po dobu 10 let s velkou volatilitou.

| Roky spoření | Roční úroková sazba |

|---|---|

| 1. – 10. | 4 % p.a. |

| Rok investování | Zisk/ztráta |

|---|---|

| 1. | 15 % |

| 2. | 19 % |

| 3. | 8 % |

| 4. | 2 % |

| 5. | –12 % |

| 6. | –3 % |

| 7. | 5 % |

| 8. | 7 % |

| 9. | 9 % |

| 10. | 5 % |

Slovo „reálně“ v grafu ukazuje skutečnou hodnotu peněz po započtení inflace.

Porovnání pravidelného spoření a pravidelného investování 2000 Kč měsíčně po dobu 10 let. Rizikové investování s vysokou volatilitou.

Graf ukazuje, že vlivem vysoké volatility investičního produktu by bezpečné spoření bylo ziskovější. Ale to je jen matematický pohled, v praxi byste tu úrokovou sazbu 4 % p.a. museli mít celých 10 let, což se (nejspíše) nestane. Po započítání tohoto faktu by velmi volatilní investice sice byla výhodnější, než klasické spoření, ale inflaci by neporazila.

Stabilní scénář

Příklad pravidelného investování do středně rizikového investičního produktu po dobu 10 let s průměrným ročním výnosem 6 %. To je příklad pro každého, kdo nemá nervy sledovat dění v investičním světě.

| Roky spoření | Roční úroková sazba |

|---|---|

| 1. – 10. | 4 % p.a. |

| Roky investování | Roční průměrný zisk |

|---|---|

| 1. – 10. | 6 % |

Slovo „reálně“ v grafu ukazuje skutečnou hodnotu peněz po započtení inflace.

Porovnání pravidelného spoření a pravidelného investování 2000 Kč měsíčně po dobu 10 let. Středně rizikové investování s průměrným výnosem 6 % ročně.

V tomto příkladu už pravidelné investování jednoznačně vítězí nejen nad srážkovou daní ze spoření, ale i nad inflací.

Investice nemusí být složitá ani riskantní – jde o to udělat první krok, klidně s malou částkou.

Jak začít v praxi

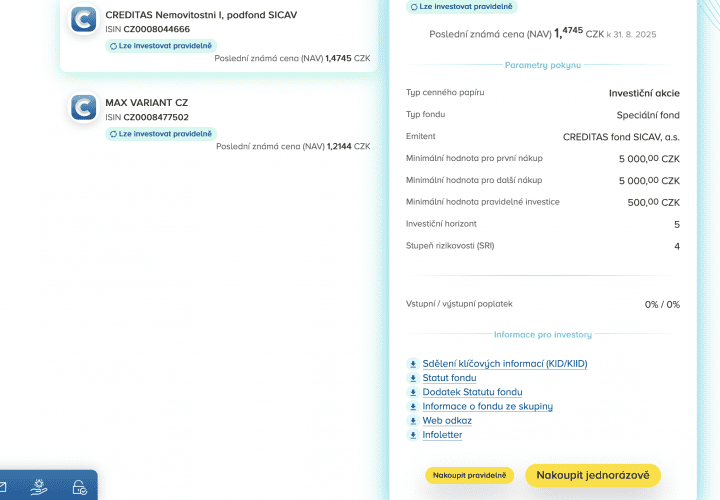

Pokud neholdujete vyššímu riziku, začněte s nemovitostními fondy, nebo s fondy domácího trhu (českého trhu).

Některé banky už umožňují základní pravidelné investování i přes mobilní aplikace, u jiných budete muset použít internetové bankovnictví. Autor článku osobně preferuje to druhé z důvodu přehlednosti pokynů a zároveň snadné čtenosti podmínek.

Co budete potřebovat:

Otevřete si majetkový účet u daného subjektu

Až na výjimky u některých bank se pro investování používá tzv. majetkový účet. Jde o speciální účet, ze kterého a na který se vypořádavají investiční obchody. Je oddělený od vašeho platebního (běžného) účtu a neplatí se za něj. Na tento účet pak pošlete peníze, které chcete investovat. Nebo je tam budete posílat pravidelně.

Vyplňte investiční dotazník

Než vás každá banka i nebanka pustí k investování, musíte vyplnit investiční dotazník. Nikoho to nebaví, ale je to nejen regulatorní požadavek, ale zároveň vaše ochrana. Podle vyplněného dotazníku systém vyhodnotí, který investiční nástroj je pro vás vhodný a který ne. Takže vám třeba nedoporučí investovat do CDF instrumentů, když vy hledáte hlavně dlouhodobé zhodnocení peněz o inflaci. Jde tedy primárně o vaši ochranu. Tento proces vás čeká každý rok a je otázkou 5 až 20 minut.

Vyberte si investiční nástroj

U některých bank je to snadné a mají na výběr jednotky podílových fondů. U větších bank se naopak můžete ztratit ve stovce nabídek, takže pak musíte jeden fond po druhém rozkliknout a sledovat jejich výkonnost a poplatky.

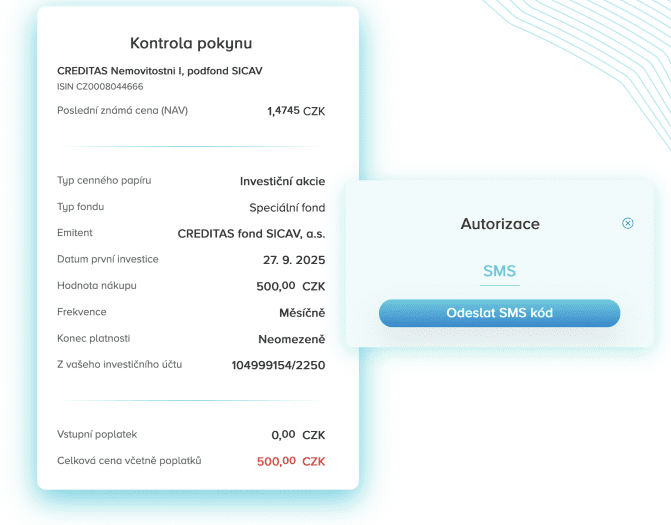

Příklad sjednání pravidelného investování po 500 Kč měsíčně. Internetové bankovnictví. Banka CREDITAS. Celý proces zabere cca 5 minut.

Preferujte fondy bez poplatků

Protože začínáme investovat, není třeba hned na začátek utrácet za vstupní a výstupní poplatky. Máte si to vyzkoušet, a ne hned umožnit bance či správci fondu na vás vydělávat.

Zadejte svůj první pokyn

Vybrali jste si fond a zadáváte pokyn k pravidelnému investování. To zabere tolik času jako zadání běžného příkazu k úhradě.

Příklad sjednání pravidelného investování po 500 Kč měsíčně. Internetové bankovnictví. Banka CREDITAS. Celý proces zabere cca 5 minut.

Příklad sjednání pravidelného investování po 500 Kč měsíčně. Mobilní bankovnictví. Česká spořitelna. Celý proces zabere cca 5 minut.

Počkejte dva, tři dny

Po zadání pokynu dojde v několika následujících dnech k zainvestování, tedy k nákupu podílových listů. Nefunguje to jako okamžitá platba, tak se nebojte, brzy v přehledu uvidíte investovanou částku a také její vývoj.

Vytvořte si investiční návyk

K pravidelnému investování přistupujte jako ke známému stavebnímu spoření. Zvolte částku, kterou si můžete dovolit každý měsíc oddělit z rodinného rozpočtu a zadejte trvalý příkaz. Pravidelně tak budou odcházet vaše peníze na investování, podobně jako pravidelně nakupujete.

Sledujte své investice a nebojte se koupit další

Své investice průběžně sledujte a pokud vám to váš rozpočet umožní, navyšte částku pravidelné investice, nebo si sjednejte další.

Neinvestujte jen do jednoho podílového fondu, užijte si výběr a konkurenci.

Galerie: Příklady pravidelného investování